Wie findest Du die passende Berufsunfähigkeitsversicherung?

Es gibt etwa 40 Gesellschaften, die Berufsunfähigkeitsversicherungen für Akademiker anbieten und etwas über 100 verschiedene Tarife.

Hier ist es erstmal wichtig herauszufinden, welche Anbieter und welche Tarife am besten zu dir passen. Dafür verwenden wir eine Checkliste, welche die wichtigsten Klauseln und Leistungsbausteine beinhaltet. So kannst Du selbst entscheiden, was dir wichtig ist. Anschließend filtern wir über unsere Software die am besten passenden Versicherungen raus und fragen bei den günstigsten, welche deine vorgegebenen Kriterien erfüllen, an.

Neben den Leistungen ist es vor allem wichtig, dass du die Gesundheitsfragen wahrheitsgemäß und vollständig beantwortest, damit wir bei den anonymen Voranfragen auch Ergebnisse erhalten, die im Leistungsfall nicht umkippen.

Der Markt ist ständig im Wandel und jede Versicherung möchte gerne die meisten Neukunden, vorzugsweise Akademiker versichern. Da wir täglich vergleichen und die neuen Vertragsbedingungen studieren, fällt es uns sehr leicht, mit dir die beste Berufsunfähigkeitsversicherung rauszusuchen.

Die wichtigsten Leistungsunterschiede der Berufsunfähigkeitsversicherungen

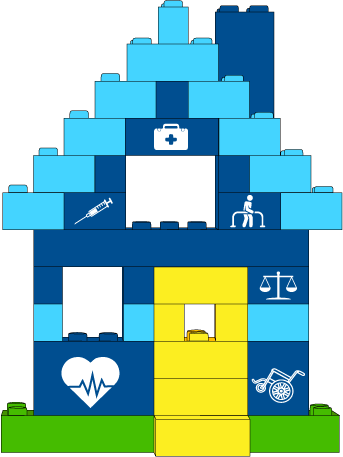

Ähnlich wie bei einem Baukastensystem kannst Du dir die gewünschten Leistungen deiner Berufsunfähigkeitsversicherung selbst zusammenstellen! :) Achte vor dem Abschluss Deiner Berufsunfähigkeitsversicherung darauf, dass diese im Ernstfall alle Leistungen abdeckt, die Dir wichtig sind! Du möchtest unsere Checkliste nutzen, um herauszufinden, welche Berufsunfähigkeitsversicherung am besten zu Dir passt? Dann vereinbare einfach einen persönlichen Termin.

1Arbeitsunfähigkeitsklausel

Was bedeutet Arbeitsunfähigkeit?

Arbeitsunfähigkeit liegt vor, wenn Du deinen Job nicht mehr oder nur unter der Gefahr der Verschlimmerung der bestehenden Krankheit ausüben kannst. In diesen Fällen wirst Du von deinem Arzt krankgeschrieben. Wenn in Deiner Berufsunfähigkeitsversicherung eine Arbeitsunfähigkeitsklausel enthalten ist, erhältst Du einen Teil deiner versicherten Leistung (in der Regel variiert die Dauer der Zahlung zwischen 18 und 36 Monaten) bereits nach einer zusammenhängenden Krankschreibung von 6 Monaten.

Arbeitsunfähigkeit liegt vor, wenn Du deinen Job nicht mehr oder nur unter der Gefahr der Verschlimmerung der bestehenden Krankheit ausüben kannst. In diesen Fällen wirst Du von deinem Arzt krankgeschrieben. Wenn in Deiner Berufsunfähigkeitsversicherung eine Arbeitsunfähigkeitsklausel enthalten ist, erhältst Du einen Teil deiner versicherten Leistung (in der Regel variiert die Dauer der Zahlung zwischen 18 und 36 Monaten) bereits nach einer zusammenhängenden Krankschreibung von 6 Monaten.

2Inflationsschutz

Unter Inflation ist die stetige Steigerung des Preisniveaus zu verstehen. Einfach gesagt, bedeutet das, dass der Preis, den Du für Güter und Dienstleistungen zahlen musst, über einen langen Zeitraum hinweg stetig ansteigt. Dadurch sinkt der Geldwert und Du, als Konsument kannst Dir für die gleiche Geldmenge zukünftig weniger kaufen.

Die Auswirkung der Inflation lässt sich besonders gut am Preis für eine Kugel Eis ablesen, die vor 30 Jahren noch 30 Pfennig (das wären heute umgerechnet 15 Cent) kostete. Inzwischen musst Du für die gleiche Menge bereits etwa 2,00 € zahlen.

Die meisten Versicherungen haben bereits einen nicht garantierten Inflationsschutz (jährliche BU-Rentensteigerung) kostenlos integriert. Diesen kannst du noch zusätzlich durch eine garantierte Rentensteigerung ergänzen. Dadurch ist dir der sommerliche Eisgenuss auch in Zukunft garantiert.

🍦

3Verzicht auf abstrakte Verweisung

Heutzutage beinhalten zum Glück nur noch sehr wenige Vertragsbedingungen die Klausel der "abstrakten Verweisung". Bei einer abstrakten Verweisung kann Dich deine Versicherung bei Eintritt der Berufsunfähigkeit auf eine andere Tätigkeit verweisen. Hierbei spielt es keine Rolle, ob es für den verwiesenen Job überhaupt freie Stellen im Umkreis gibt oder Du diesen ausüben möchtest.

Kannst Du deinen Job zum Beispiel aufgrund einer Stimmerkrankung nicht mehr ausüben, könnte Dich die Versicherung auf einen Beruf verweisen, bei dem du nicht auf deine Stimme angewiesen bist und müsste nicht zahlen.

4Dienstunfähigkeitsklausel für spätere Verbeamtung integriert

Für Beamten gelten im Leistungsfall andere Kriterien, ob eine Berufs- bzw. Dienstunfähigkeitsversicherung leistet, als bei Angestellten oder Selbstständigen. Bei Beamten entscheidet der Amtsarzt über die Dienstunfähigkeit und die Versicherung unterwirft sich mit einer Dienstunfähigkeitsklausel seinem Urteil. Bitte beachte, dass es eine echte und vollständige Klausel ist. Wenn du dir unsicher bist, frage uns gerne im Termin nochmal danach.

5Anpassung der Höhe des Versicherungsschutzes

Bei einer Berufsunfähigkeitsversicherung hast Du die Möglichkeit, den Versicherungsschutz ohne erneute Gesundheitsprüfung zu erhöhen. Die meisten Tarife erlauben eine Anpassung zu bestimmten Ereignissen (z. B. Hochzeit, Geburt eines Kindes, Immobilienerwerb etc.).

In der Regel erhöht sich dein Einkommen und dein Lebensstandard mit der Zeit und somit ist es für Dich von Vorteil, wenn es möglichst viele dieser Erhöhungsmöglichkeiten gibt.

6Verzicht auf zeitlich begrenzte Anerkenntnis der Berufsunfähigkeit

Vereinzelt gibt es noch Tarife, die zum Beispiel nach 12 Monaten einen Nachweis verlangen können, ob du noch berufsunfähig bist.

Verzichtet deine Berufsunfähigkeitsversicherung auf die zeitlich begrenzte Anerkenntnis, muss sie beweisen, dass du nach der festgesetzten Frist nicht mehr berufsunfähig bist (sogenannte Beweislastumkehr). Andererseits wird die Versicherung in dem Fall auch genauer prüfen, ob sie dir eine zeitlich unbegrenzte Anerkenntnis ausspricht.

Rein rechtlich hat die Versicherung nur einmal die Möglichkeit deine Leistung zeitlich zu befristen.

Insgesamt sollte diese Klausel bei deiner Auswahl nicht alleine darüber entscheiden, ob du eine Versicherung wählst, die ansonsten gut passt.

7Infektionsschutzklausel

Diese Klausel ist nur dann relevant, wenn du im Gesundheitswesen tätig bist, also z. B. Ärztin oder Arzt, Krankenschwester oder Krankenpfleger, Altenpflegerin oder Altenpfleger, Hebamme oder Entbindungshelfer, Arzthelferin oder Arzthelfer bist.

Kurz gesagt hilft dir diese Klausel, wenn du zwar körperlich fit bist und deinen Beruf theoretisch ausüben könntest, von dir aber eine Infektionsgefahr ausgeht, sodass ein Tätigkeitsverbot ausgesprochen wurde. Wenn diese Klausel enthalten ist, leistet deine Berufsunfähigkeitsversicherung trotzdem.

Tipp von uns:

- Achte bei der Wahl der passenden Berufsunfähigkeitsversicherung bitte darauf, alle Gesundheitsfragen vollständig und wahrheitsgemäß zu beantworten.

- Informiere Dich umfassend und triff keine voreiligen Entscheidungen, das heißt: schließ´ nichts ab, das Du nicht verstanden hast.